编者按:本文来源微信公众号深响,作者亚澜,蔡宝汪,悉地网经授权转载。

本文要点:

· 同一家公司的同一份财报,为何有人说利润上升,有人说利润下降?

· 好好的盈利公司,为何一上市反而亏损了?

· 同样都是季报,为何中概股和美国本土科技股的披露内容有很大不同?差异的还是非常重要的经营性财务数据?

· 经营数据的口径究竟有多大可操作余地?新旧准则的变化会对财报产生怎样的深远影响?

美股港股的2018Q4及全年财报披露总算告一段落了。

去年是IPO大年,有许多金钱绞肉机都登上了二级市场的舞台。而随着招股书和财报的披露,一些此前不为人知的故事也在人们面前徐徐展开。

深响在过去一段时间里完成了接近40份财报的解读(注意,是解读,不是发通稿),从大类区分,覆盖了美国本土科技公司以及主流中概股企业;从行业划分,包括电商、本地生活、在线旅游、搜索、社交、咨询平台、视频、直播、互联网金融科技等多个细分领域。

而在我们的深度解读过程中,发现了许多具有代表性的问题及有意思的现象。

深响在本文中对这些问题进行汇总及解释,希望能给投资者以参考,让报表使用人在日后,阅读财报及分析财报的过程中,可以更加深刻且有针对性的理解财报中相关数据的意义。

「公司盈亏指标多,读者看完蒙圈了」

我们先看腾讯的例子。

今年3月21日下午,腾讯发布了2018年全年及第四季度业绩报告。作为中国最大的互联网巨头之一,腾讯在公布业绩报告后,整个资本市场及科技圈一片惊叹。

市场中出现了两种截然相反的声音:

一方面,众多媒体报道公司业绩大幅下降,并使用 “腾讯交出历史最差财报”、“四季度净利大跌32%”等文字来表达对腾讯第四季度数据的失望;

而另一方面,也有很多人提出,“腾讯财报被误读,腾讯业绩并未下降”、“单季盈利虽下降,但是支付、广告以及云业务成为新的增长点”。

对于一份由客观数据组成的业绩报告,究竟是什么原因使大家产生了如此大相径庭的理解?而对于同一家公司,为什么有人说他利润上升,有人说他利润下跌呢?

为了解开以上疑惑,我们需要先从财报中的几个核心报表项目说起。

一般情况下,我们在阅读财报的过程中,比较关注的几个核心数字有:收入、营业利润、净利润、归属于普通股股东的净利润、Non-GAAP(非通用准则下)下归属于普通股股东的净利润。

收入自不必多说,是公司业绩的来源所在,收入的增长、收入的组成、各单项收入的增速等都是体现公司业务发展好坏的核心数据。

而公司有了业绩来源后,最后到底挣了多少钱,就要看利润了。

营业利润是指公司经营过程中,取得收入扣减掉与经营直接相关的成本、费用后剩余的利润,简单来讲就是这部分利润只和经营相关,而公司获得的存款利息、政府补助、违法违规缴纳的罚款这些,都不在营业利润范畴里。

而净利润对比营业利润,就是将刚才提到的所有与经营非直接相关的收入、费用包含进去后,最后剩下的,就是净利润。

归属于普通股股东的净利润,一般是针对上市公司来讲的。意思是说真正归属于上市公司股东的利润。净利润与归属于普通股股东的净利润的差别就在于,一般上市公司都会有子公司,而往往很多上市公司的子公司并不是100%全资控股。

如果有些子公司是80%控股,那么在计算净利润的时候,就会把子公司的全部利润计算到整个集团内;但是实际上上市公司的股东对于子公司只拥有80%的权益,因此在计算归属于上市公司股东的利润的时候,要减掉20%属于其他股东的利润。

我们日常在研究报告、财报解读文章中,提到的上市公司利润大多数是指归属于上市公司股股东的这部分净利润。而之前提到的媒体文章中,解读腾讯利润大幅下滑,也是指的归属于上市公司股东的净利润。

另外,大家在阅读研报和财报文章中,经常会看到GAAP及Non-GAAP利润的区分(港股财报中叫非通用会计准则)。

深响在之前对戴尔公司财报的深度解读文章中曾进行了详细说明(点此复习)。

Generally Accepted Accounting Principle(GAAP的全称),即美国通用会计准则,是美股上市公司的提法。在美股上市的公司根据美国证券交易管理委员会(SEC)的规定,在披露定期财务及业绩报告的时候,需按照通用会计准则的规定披露财务数据。

而Non-GAAP则是公司依据自身情况在GAAP准则的基础上,将一些与公司日常经营不相关、或者偶然发生的重大影响进行调整剔除后的财务数据,目的是更加合理且可持续地展示公司的实际经营状况。

用更通俗的意义理解,GAAP就是按照会计准则的规定,计算出来公司的业绩,其中包含了公司在过去一个季度或一年内各种经营、非经营、以及偶发的收入、支出;而Non-GAAP则是公司将很多非经营相关、以及偶然发生的损益进行剔除,从而反映公司更加真实经营状况的报表。

同时,Non-GAAP准则也考虑到公司财报在各个期间的可比性。因为公司在某个期间发生特定的重大支出,但以上支出实际是会对未来很长时间发生影响。如果仅将以上某项支出在GAAP准则下放在一个季度内,去与其他季度的业绩进行比较,就会造成当季度与其他季度数据的不可比性。

Non-GAAP指标常被使用在IPO招股说明书、年度及季度报告中,它的作用是给投资者及股东提供更有价值的财务信息。

因此,实际上作为投资者或者报表使用者,在对一家公司的盈利水平进行衡量的时候,更多的是参考Non-GAAP(港股为非通用会计准则)下公司归属于普通股股东的净利润指标。

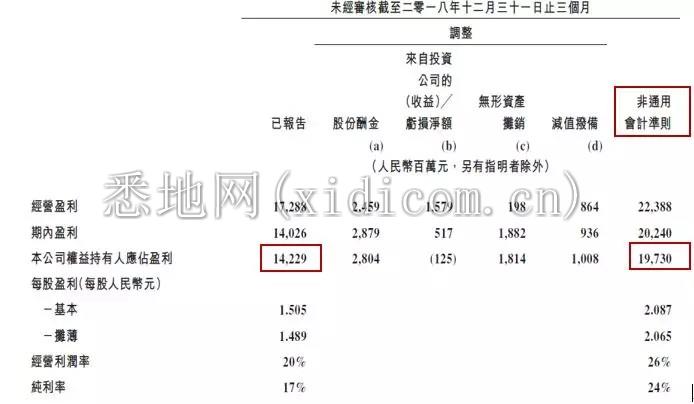

而腾讯在第四季度报告中,披露的非通用准则下归属于股东的净利,是剔除了员工股份期权、投资公司利得损失、投资产生的无形资产摊销费用以及减值损失这些非日常经营相关项目后,得出的体现实际经营盈利能力的利润。

因此,我们看到腾讯自2017年第一季度,在非通用准则下归属于股东净利润仍然是呈现持续增长状态,只是考虑到其体量因素,在2018年增速呈现放缓,但并没未发生真正意义上的利润大幅下跌。

另一种比较容易使报表使用者产生疑惑的情况是,原本一家公司在未上市的情况下是处于盈利状况,但是在IPO完成后,公司在上市当季度甚至上市当年变为亏损状态。

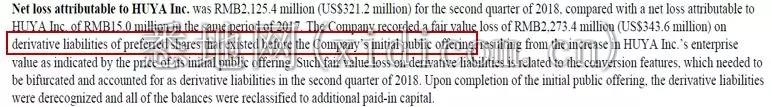

虎牙就存在以上情况。虎牙在2018年5月11日登陆美国纽交所,根据其招股书显示,公司在2017年第四季度即实现盈利,但是公司在上市后披露的当季度财报中却显示,公司在第二季度归属于股东净亏损为21.3亿人民币。而最终公司18年全年归属于普通股股东的净亏损为19.4亿。

好好的一家公司,为什么一上市反而亏损了呢?出现以上情况可能存在两种因素导致。

第一种情况是,大多数公司在IPO之前会给公司高管及核心员工授予大量期权,这些期权在公司IPO的时候,会完成行权变成公司股票。

从公司的角度来看,这部分新增的股票是作为员工为公司贡献所发放的激励,是员工薪酬的一部分,应作为薪酬支出,因此在IPO当季度会形成巨额的薪酬费用,从而导致公司在当季度形成亏损,甚至全年亏损。

而另外一种情况,则是由于在IPO过程中,公司的优先股转换为普通股,其公允价值(fair value)在转换的过程中大幅上升,导致费用大幅上升。

简单来讲,就是在美股上市的公司,其在IPO之前大多会进行数轮融资,融资进来的股东其享有的股份为优先股(具有债务的性质,类似于接受了投资人借款融资),而在IPO的时候,这些优先股需要转换成和创始股东性质一样的普通股(享有相同收益权,但不享有相同的投票权)。

但是由于大多数优先股进入公司的价格是比IPO时股票的价格要低的,而优先股又具有债权的性质。相当于之前公司欠优先股股东100元,但IPO时,欠的钱公允价值变成了200元,公司又多欠了100元,因此会形成巨额的公允价值变动的费用。虎牙在IPO当季度形成大额亏损就是由以上原因导致。

▲ 图片来源:虎牙季报

因此,报表使用者在阅读财报以及相关文章的时候,需要根据公司实际情况,判断具体原因,找到真正能够体现公司经营情况的数据。

「6K披点儿就行了,年报才是最关键」

深响在过去一段时间里,除了解读与我们息息相关的中概股的财报,也解读了比如Google、Netflix等美国本土科技股的财报。

解读过程中,我们就明显感受到了同样都是季报,中概股季报和美国本土科技股季报披露的内容有很大不同。

一些对投资者以及报表阅读者非常重要的信息,在中概股季报中并不会披露。这些信息包括分部报告、现金流量表、自由现金流以及EBITDA等重要财务数据(少数公司会选择性披露)。

同样是在美国上市的公司,为什么披露的内容会有以上差异,而这些差异又大多是公司非常重要的经营性财务数据?

我们首先要看一下中概股上市公司和美国本土科技股上市公司的本质区别。

对于在纳斯达克或纽交所上市的中概股,相对于美国资本市场而言,他们都算是海外发行人(FPI:Foreign Public Issuer),即使大多数中概股的上市主体是注册在开曼(Cayman)或者英属维尔京群岛(BVI),其相较于美国当地仍然是海外发行人;

而对于美国本地的科技公司,则是本土发行人,从监管、信息披露等要求方面存在较大差别。

我们通常提到的中概股披露的季报,其文件的备案编号是6-K。

6-K在美国证券交易委员会(SEC)是作为重要事项进行备案的,而非定期财务报告。SEC只要求海外发行人在年度业绩报告的时候出具财务报告(20-F)。

而对于美国本土公司,SEC要求在每季度进行重要事项备案(8-K)的同时,季度要出具财务报告(10-Q)。而10-Q作为财务报告,其披露信息的详细程度是远高于中概股披露的备案文件6-K的,这也是为什么大多数美国本土科技公司披露的季度财务数据,要比中概股数据更加详实的原因。

对于中概股公司,在披露季度业绩的时候,可以只披露利润表、资产负债表、GAAP到Non-GAAP利润调整以及一些核心经营数据,其他的财务数据都可以不披露,最后在披露年报的时候再进行披露。

如果大家感兴趣,可以参考新浪及微博披露的季度业绩报告,作为在美国最早上市的一批中概股,其披露的业绩报告可以中概股业绩报告模板。

国内很多投资者以及报表使用人,在看到公司四个季度的业绩公告后,已经形成了对公司的了解及判断,很少有人会到次年4、5月份公司披露年报后,再去翻看其他详细信息。

以上区别也是导致很多中概股公司,在披露季度业绩报告中,可以选择性披露核心财务数据的原因。

是不是感觉财报就像我们的生活。生活不会骗你,但他可以不告诉你真相,或者选择性地告诉你部分真相。

「经营数据口径多,哪个漂亮披哪个」

在阅读财报过程中,另一个非常容易让使用者产生困惑的地方就是经营数据的口径。

经营数据作为除了财务数据外,能够最直观反应一家公司经营情况的指标,是投资者及报表使用者判断一家公司好坏的核心考量因素。

正是因为以上原因,很多公司在披露业绩报告的时候,对经营数据选取的口径也是下足功夫。

这就间接导致了不同行业公司,在披露相同经营数据的时候口径不一致;甚至相同行业公司,在披露经营数据的时候口径也会不一致。

电商行业的GMV、互联网公司的MAU、DAU、付费用户的ARPU值等指标,均存在多种统计口径。

电商行业来讲,GMV本来是衡量电商经营能力最直观的指标,反映了电商平台在一定期间内到底买了多少价值的货物(有点像GDP的概念,体现电商的体量)。

但是对于电商行业GMV的统计,则存在了多种口径。下单GMV、妥投GMV、出库GMV、自营GMV、平台GMV等等,在不同统计逻辑下差别甚大,无法横向比较。

另外,对于某些特殊类型业务,可以为电商平台贡献巨大的GMV,但是在创造收入上却很少,如拍卖业务、汽车业务、黄金交易等。几乎都可以创造海量GMV,但是收取的扣点却很少,因此仅可以提高GMV经营数据,但不能反映公司真实的创收能力。

正是基于以上原因,阿里巴巴在2016年9月的季度报告里已经不再披露GMV指标;而自营模式为主的JD,自2017年第三季度财报开始也已弃用GMV指标。

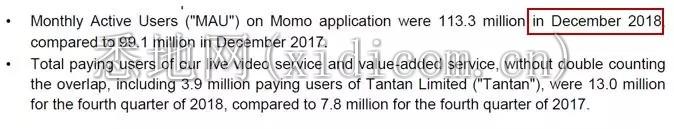

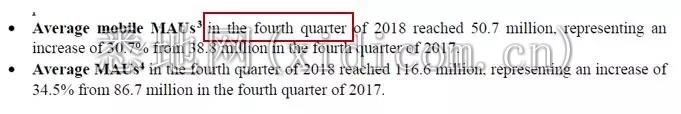

而对于MAU、DAU这些经营数据,不同公司之间数据口径的计算逻辑也不尽相同。一些公司在计算MAU、DAU时是选择报告期当季度平均的数据计算,而一些公司则是选择报告期最后一个月平均的数据计算。

同是以直播业务为主,陌陌在统计MAU时就是采用的报告期最后一个月的数据,而虎牙则是统计的当季度平均活跃用户。

▲ 图片来源:陌陌财报

▲ 图片来源:虎牙财报

「深响」提出以上差异,并非比较各种口径之间的优劣,只是提请报表阅读者能够加以注意区分,进而对公司形成更加客观的理解。

「准则变了不知道,数字一摆瞎胡闹」

2018年,对于在美国上市的中概股影响非常重大的一件事是很多公司开始采用ASC606新收入准则,替代原来的ASC605旧准则。

投资者及报表使用人在比较不同公司财务数据,或比较单家公司当季数据与历史数据变化中,应格外注意新旧准则产生的差异。

以上收入确认准则的变化,对不同行业的科技公司影响差别非常重大。

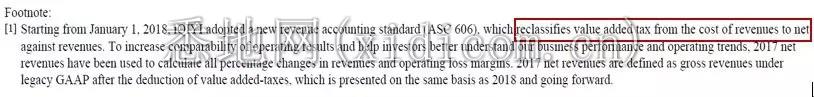

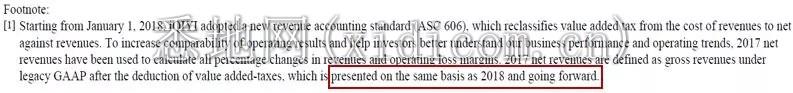

对于以广告、会员收入为主要营收来源的公司,其变化主要为增值税从旧准则的作为成本项单独列示,改变为作为收入抵减项,影响相对较小,对于公司的利润不会产生影响。像门户网站、社交平台、视频网站等互联网公司,均属于以上范畴。

▲ 图片来源:爱奇艺季报

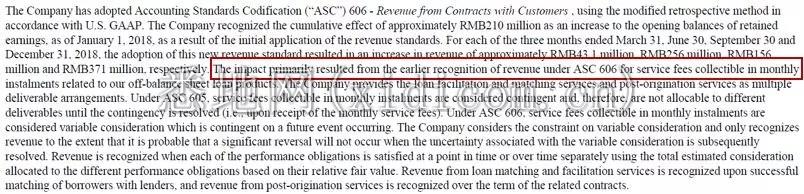

而对于像互联网金融行业公司,ASC606准则的应用对于公司收入确认的时间点,产生了实质且重大的变化。对于新旧准则下,公司收入、利润水平产生了非常大的变化。

对于互联网金融公司,其主要业务是向第三方个人发放消费贷款,从而赚取贷款利息。在ASC605旧准则下,互金公司的贷款利息收入是需要分阶段进行确认的,但是在ASC606新准则下,贷款利息收入的大部分可以在发放贷款的时候进行确认。在新收入准则下,互联网金融公司可以较旧准则提前确认非常多的收入。

▲ 图片来源:乐信季报

目前主流的金融科技公司,乐信、趣店、360金融等均已采用了ASC606新收入确认准则。

以上准则的变化,使互联网金融公司收入确认时点大幅提前,从而导致公司经营利润、净利润等指标均产生较大变化。

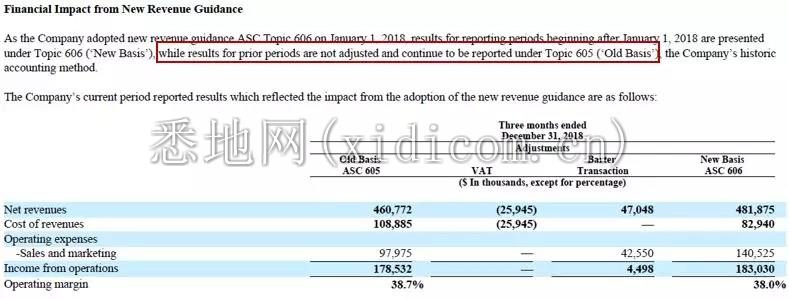

除了新旧收入准则在不同行业间影响差异以外,公司在应用新准则后,对于以前年度可比期间数据的处理方式也不尽相同。

这也需要投资者在进行收入趋势分析的时候格外注意,防止口径不一致带来的影响。

「深响」在进行四季度财报解读中,就发现到比如资本市场“泰斗”新浪,在2018年1月1日起开始采用新准则。

对于新浪以及微博,其收入主要来源为广告,在新旧准则间的变化主要是增值税的处理以及易货收入在新旧准则下处理方式的不同,对于收入及利润总体影响较小。

因此新浪及微博采取了未来适用的方式,在18年1月1日后,采用新准则计量,而对于前期的比较期间数据并不做追溯。在披露各季度业绩报告的时候,只将当季度新旧准则下确认收入的差异进行披露。

▲ 图片来源:微博季报

这种披露方式从公司的角度来看更加严谨。首先,公司并未少披露任何信息;同时,公司不追溯调整以前年度对比期间数据,减少历史数据披露错误的可能性。

只是对于报表使用者,在进行对比分析的时候略显不便,无法计算在新准则下以前年度对比期间数据。

而像爱奇艺、虎牙等公司,虽然新收入准则的应用对于其收入影响同样较小,但均采用了追溯调整的方式,在披露季报时将以前年度可比期间数据口径调整为新准则口径。

▲ 图片来源:爱奇艺季报

▲ 图片来源:虎牙季报

「深响」提出以上诸多方面,意义并非在于评价各种披露方式之间的孰优孰略,而是提请投资者及报表使用人,在阅读财报以及各类解读文章过程中,可以更加有针对性的甄别出体现公司实际经营状况的数据,从而对公司做出更加客观的判断。

感谢拥有多年审计经验的投行人士Nathan担任深响独家内容顾问,为我们提供持续且深度的财经专业支持。

本文(含图片)为合作媒体授权悉地网转载,不代表悉地网立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。

咨询微信客服

0516-6662 4183

立即获取方案或咨询

top